GGII:中国氢电产业运行态势分析

2022-12-17 11:57 来源:高工氢电 点击:296

“行业现存问题繁芜,需要企业高筑墙,广积粮,紧跟市场做好技术、人才的储备,在体系完善中谋求生存和发展。” 高工产研氢电研究所(GGII)高级分析师李瑞连表示。

在2022高工氢电年会上,李瑞连发表了“中国氢电产业运行态势分析”主题演讲。她分别从制氢、氢储运、加注、燃料电池及BOP、下游应用等方面系统分析了今年的行业发展变化,并针对下一步发展给予了预测和建议。

制氢

项目投资大幅增加,电解水设备竞争激烈

今年国内市场的制氢项目投资大幅增加,根据高工产研氢电研究(GGII)不完全统计,2022年1-11月国内共投资制氢项目73个,为2021年全年的3倍;氢气产能达161万吨/年,较去年翻倍。

在这73个制氢项目中,电解水制氢项目的数量占比接近60%,从2021-2022年国内投资电解水制氢项目分布来看,大部分采用碱性电解槽的制氢法,占比大概在95%以上。

另一方面,随着氢气项目投资数量增加,水制氢设备的企业数量也在不断的增加,竞争激烈,推动技术大幅提升。2019年国内的水制氢企业不超过10家,截至今年10月,国内共有30余家电解水制氢设备制造商,在数量上快速增加。

从电解水制氢设备单槽产能来看,2022年PEM电解水制氢设备单槽最大产能达260Nm³/h,碱性电解槽2000 Nm³ /h产品开始推出,1000 Nm³/h的产品已经非常成熟。

市场方面,2022年PEM制氢设备有6 MW系统交付客户,部分企业也在进行3MW项目的投建;碱性制氢设备企业中明阳智能、双良新能源等新进企业推出大标方电解槽,国富氢能、阳光氢能等产品交付客户。市场的激烈竞争推动了技术进步。

氢储运、加注

大规模运输发展加快,多路径降低氢气成本

氢气储运方面,今年液氢投资项目投资较多,从去年3个项目增长到今年的9个,国内在建产能>4万吨/年,液氢商用在即,且以AP为代表的企业已提出明年有望将液氢应用国内商业化。

从输氢管道来看,2021年到2022年11月,国内规划和在建的输氢管道长169.24km,布局区域2022年明显增多,分布在宁夏、四川、甘肃、内蒙、上海等地。

GGII认为,液氢储运和管道输氢是有利于氢气远期、大规模使用的降本技术。但在短期、使用规模不大时,产业更关注中短距离氢气应用降本技术和应用,今年国内在气态氢气储运、加注技术产品发展和基础设施建设方面也取得了较为明显的进步。

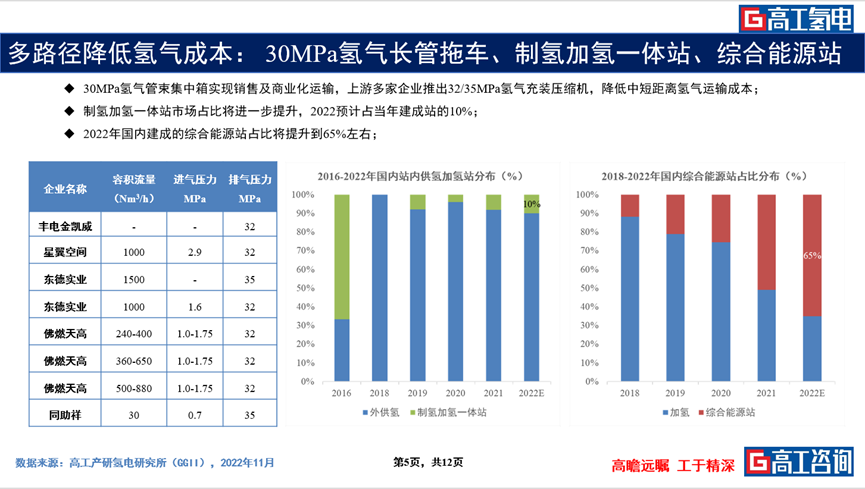

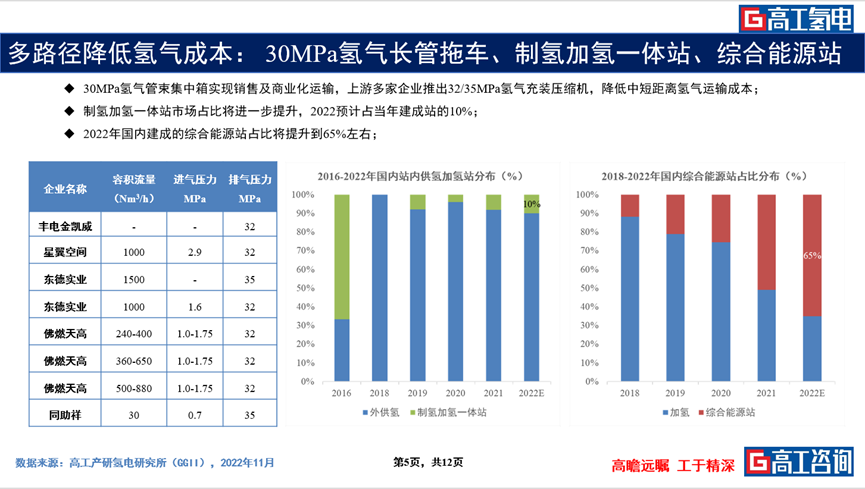

从储运来看,国内向30MPa或者50MPa气态氢气储运加配套的方向推进氢气商业化应用。国内企业30MPa氢气管束集中箱实现销售及商业化运输,上游多家企业推出32/35MPa氢气充装压缩机,推动了中短距离氢气运输成本降低。

从加氢站来看,一方面为降低氢气到站成本,国内制氢加氢一体站市场占比将进一步提升,2022预计占当年建成站的10%;另一方面总投资及运营成本也在持续下降,2022年国内建成的综合能源站占比将提升到65%左右,以中石化为推进主力。

燃料电池及BOP

市场规模及企业综合实力攀升,竞争态势升级

今年氢燃料电池市场规模不断攀升,GGII预计2022年国内氢燃料电池产业链的市场规模将达到66亿元,同比上年增长35%左右,市场规模的增长主要来自车端需求的增加,导致下游系统装机量和电堆出货量的大幅增加。

在价格方面,随着电堆和系统规模的不断提升,价格也在持续下降,降幅在10%——50%。但随着补贴的落地,2022年下半年价格降幅有所放缓。

燃料电池企业的市场竞争态势升级。“这个升级一方面是竞争对象的升级,另外是竞争维度的升级,这都对企业综合竞争力提出更高要求。”李瑞连指出。

当前国内市场氢能产业热度大幅提升,企业业务线向氢能产业扩张。国内燃料电池企业面对的竞争对象除了今年明显加快燃料电池产品推出频率的车企外,还面临与大型能源企业的竞争,尤其是在向上游PEM电解槽进行市场开拓时;竞争维度的升级则主要体现在供应能力、生产效率、加工能力及产品性能方面,比如今年电堆、系统的大功率发展,膜电极功率密度的大幅提高。

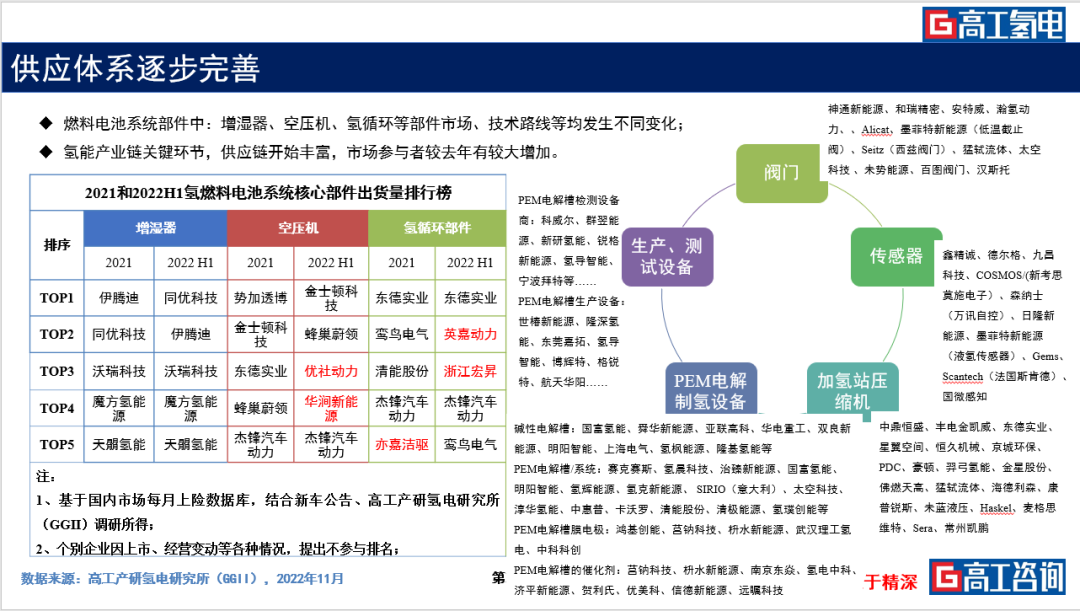

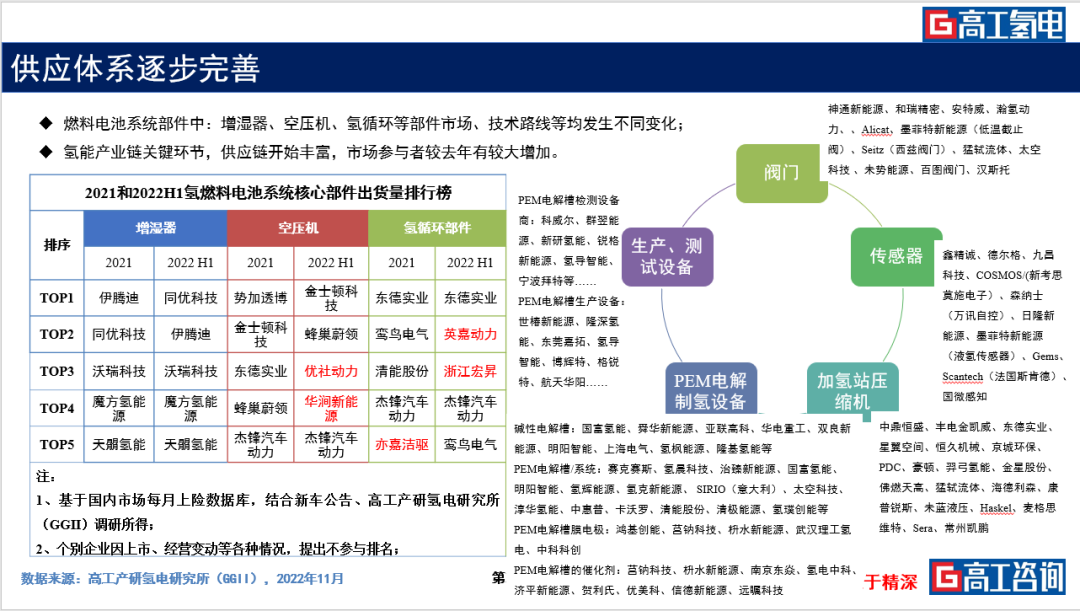

下游需求量的增加也促进了上游BOP供应体系的完善,今年以来增湿器、空压机、氢循环等部件市场、技术路线等均发生不同变化;氢能产业链关键环节,供应链开始丰富,市场参与者较去年有较大增加。

“但今年也遇到了很多问题,主要是国内标准体系不健全,订单落地周期长等方面。”李瑞连补充道。

下游应用

市场发展明确,2025年后车载储氢瓶将主要影响氢车成本

从下游市场来看,2022年1-10月国内氢燃料电池汽车上险量为3025辆,从6-10月的上险辆来看,国内氢燃料电池汽车市场销量相对稳定在四、五百辆,发展目标相对明确,到明年的市场预期较好。

同时电站、船舶、叉车、轨道交通等氢电应用开始逐步起量。尤其是发电领域,今年的出货量在10MW左右;船舶方面不少企业在进行船级社的认证;叉车今年的市场订单量已经达到1000到2000台。

但GGII也提出预警,在车端应用方面,车载储氢成本将成为2025年后影响氢燃料电池汽车成本的主要部件,需要引发行业重视。以31T燃料电池重卡车型的车载储氢成本进行测算,10年内以碳纤维为代表的成本变化对整车储氢系统的降本具有重大意义。