震惊!中国氢能创新力竟不如日本!IEA最新报告透露真相!

1月10日,国际能源署发布了一份报告:《氢专利:建立在氢价值链上的全球趋势解析》(Hydrogen patents for a clean energy future:A global trend analysis of innovation along hydrogen value chains)。报告提出,日本和欧洲在氢能技术创新方面遥遥领先。

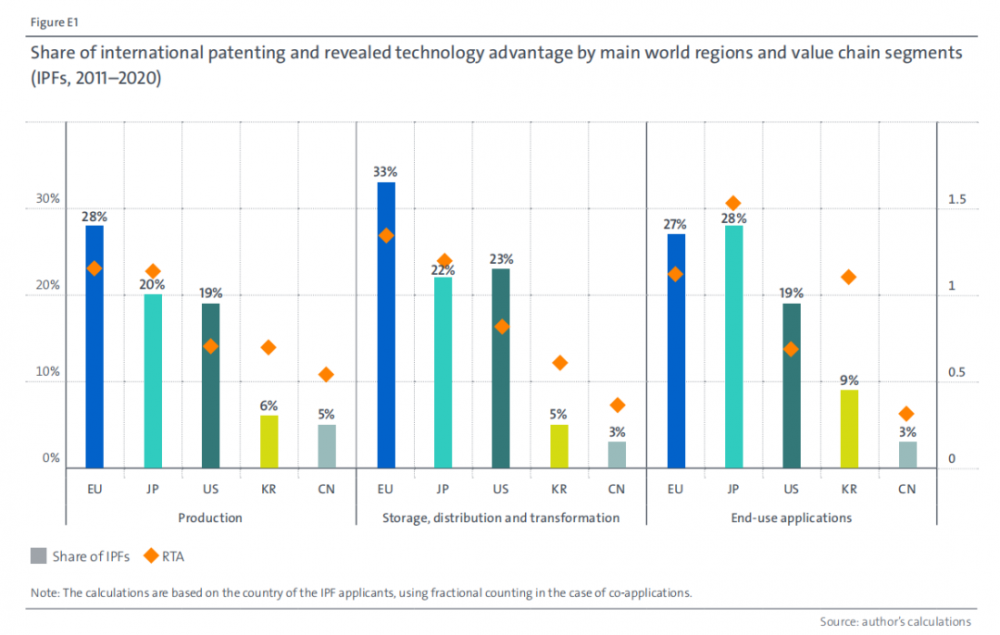

中国在氢气生产的专利贡献量是5%,在储运的专利贡献量是3%,在终端应用的专利贡献量是3%。

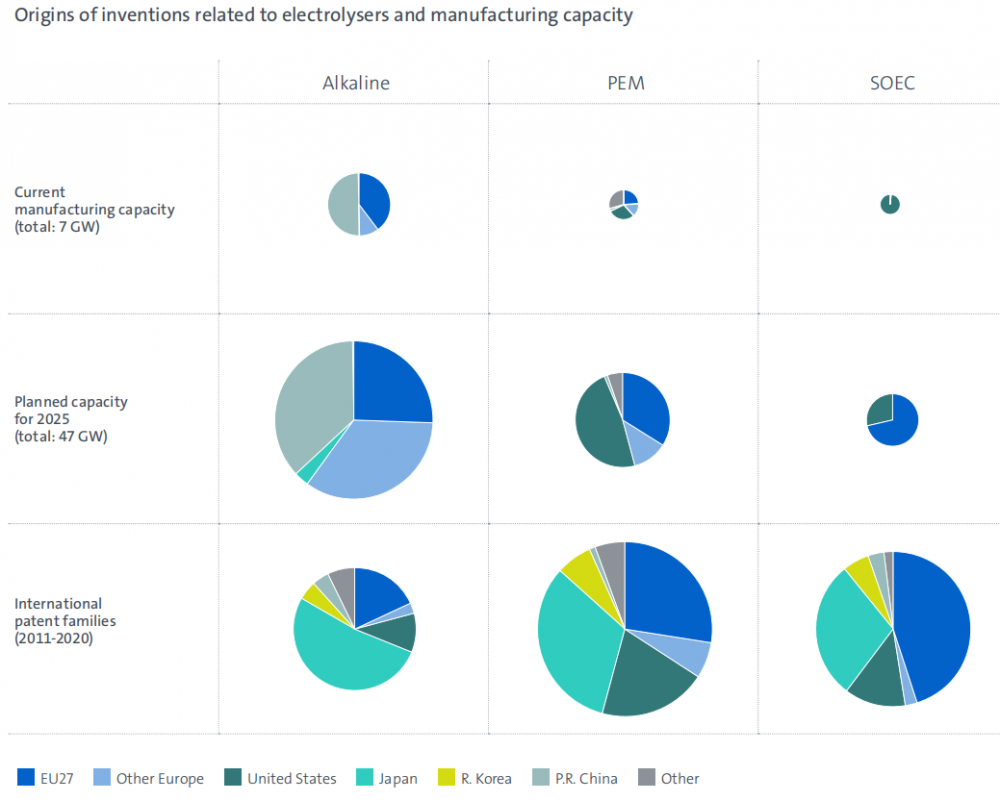

虽然在制氢方面,中国是第一,尤其是绿氢生产也大大领先,但中国在电解槽技术的国际专利申请中贡献不大,虽然在制造能力方面投入了大量资金,中国企业尤其专注于更便宜且技术成熟的碱性电解水技术。

抛开产能不谈,在氢技术方面,中国还需快马加鞭。

日本和欧洲的领先地位

全球氢能技术专利由欧洲和日本主导,美国在2011-2020年期间在这一方面节节败退,韩国和中国的氢相关创新已经在国际层面崭露头角。

2011-2020年期间,氢技术的国际专利系列(IPF)中约有一半与氢生产有关。其他技术侧重于氢的终端应用和氢的储存、分配和转化技术领域。

在2011-2020年期间,欧盟国家的专利技术覆盖了氢能国际专利总量(IPF)的28%,并在氢价值链的三个技术领域(氢气生产、储运、终端应用)显示出技术优势,因此欧盟国家是氢专利领域的全球领导者(其中11%来自德国,6%来自法国)。

同样,日本在氢领域也是一个强大的创新者,覆盖了IPF的24%,在所有三类技术中都显示出技术优势。在过去十年中,日本的氢专利增长速度甚至快于欧洲,2011年至2020年的复合平均增长率分别为6.2%和4.5%。

2011年至2020年间,美国贡献了所有IPF出版物中与氢气相关的20%,是过去十年中IPF数量减少的唯一主要地区。相比之下,源自韩国和中国的国际专利申请数量仍然有限。从报告可以看出,中国在氢气生产的专利贡献量是5%,在储运的专利贡献量是3%,在终端应用的专利贡献量是3%。

不过可喜的是,中国和韩国的专利增长率都很高。2011年至2020年期间,年均增长率分别为15.2%和12.2%。在韩国,其重点是氢的新兴终端应用。

是谁在主导氢能技术创新

欧洲化学工业主导了现有氢技术的创新,但新的氢专利重量级企业是汽车和化学行业的公司,专注于电解和燃料电池技术。

在氢价值链的三个主要技术部分中,可以区分以下两种:i)逐步改进化学和精炼行业的成熟工艺;ii)通过使氢成为更广泛行业的清洁能源产品,来缓解气候变化。

主要由气候驱动的氢技术在2011-2020年期间产生的IPF是现有技术的两倍。它们特别侧重于终端应用和生产方法,而现有技术专利大部分是在氢储存、分配和转化方面。

成熟技术领域的顶尖申请人主要是在化石燃料制氢和处理方面具有丰富背景的化工公司。不过日本和韩国的汽车行业开始成为新兴技术领域申请人,并居于领导地位。他们的专利组合主要集中于电解水制氢和基于燃料电池的应用,但也扩展到用于储存和液化、固化技术,这些国家计划在不久的将来进口储存的氢。

2011年至2020年间,大学和公共研究机构产生了13%的氢相关IPF,韩国和欧洲这方面主导,它们对电解等气候驱动的制氢方法表现出强烈的关注。

电解槽研发和制造异军突起

虽然氢气生产仍然几乎完全以化石燃料为基础,但专利已经出现了向替代性低排放方法的重大转变。这一转变预示着电解槽的繁荣,欧洲在这一新的制造能力方面取得了优势。

2020年,受气候问题影响的技术产生了近80%的与氢气生产相关的IPF。他们的增长主要是由电解创新的迅速增长所推动的。

多个类型的电解槽生产厂商正在争未来市场,根据各个政府宣布的承诺,加总起来,到2030年,这一市场将从每年1吉瓦增加到每年65吉瓦以上。

2011年至2020年间,日本在最先进的碱性技术和更尖端的PEM技术方面取得了多项专利。然而,在日本对这方面的投资却远远少于研发专利所受到的关注,导致电解槽制造并没有出现大的进展。反而是在欧洲,欧盟27国和其他欧洲国家积极参与专利和制造,在PEM和碱性技术方面也做出了重大贡献,甚至在看似应用前景更渺茫的SOEC技术也出现了进展。

美国在发展质子交换膜制造能力方面非常积极,但在创新方面却不太积极。中国是在电解槽技术的国际专利申请中贡献不大,但在制造能力方面投入了大量资金,中国企业尤其专注于更便宜的碱性技术,这种技术历史悠久,技术成熟,未来改进的期望也较低。

自2007年以来,与化石燃料制氢相关的已公布IPF一直在减少。2007年至2011年间,生物质或废物(通过气化或热解)制氢的专利活动大幅增加,但此后大幅减少。自2010年以来,与通过非电解途径进行水分离相关的IPF数量也略有减少。2020年,它占电解领域发表的IPF总数的12%。

储氢技术创新缺乏动力

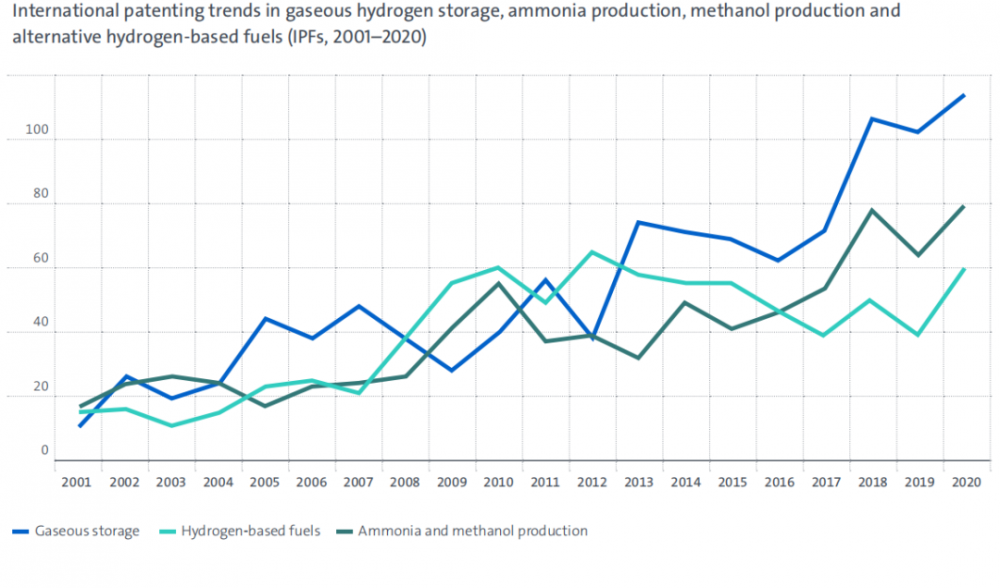

2001年至2020年,旨在改进现有氢气储存技术以及氨和甲醇生产技术的专利活动稳步增长。然而,在过去十年中,氢基燃料开发的创新失去了动力。

纯氢目前要么以气态形式通过管道和管式拖车运输,要么以液态形式在低温罐中运输。自2001年以来的专利趋势表明,在过去20年中,这些成熟的技术吸引了越来越多的创新努力,这表明该行业有能力改进氢储运效率。汽车公司是这一领域的积极参与者,并成为其中一些领域的重要专利申请人。

2001年至2020年期间,与使用氢气生产氨和甲醇相关的已公布IPF的数量也有所增加,这跟电力和运输部门对氢基燃料的兴趣越来越浓有关。这一领域的创新主要集中在欧洲。与纯氢储存技术一样,这些领域的创新主要由从事化石燃料制氢和处理的公司推动的。

其他氢基燃料(例如航空用合成煤油或合成甲烷)的进展也依赖于效率的提高和成本的降低,但专利数据表明,在过去十年中,这些技术的创新失去了动力。自2011年以来,美国和欧洲主导的合成燃料开发工作一直停滞不前。

2011年至2020年,氢能长距离运输竞争技术的专利申请迅速增加,液态有机烃(LOHC)的复合平均增长率为12.5%,氨裂解的复合增长率为7.8%。然而,这些专利主要来自科学研究机构,谈商业化应用还为时尚早。

终端应用,进展最快的是交通领域

氢能技术在运输交通领域的强劲增长是由汽车行业燃料电池推进技术的创新推动的。除此外,有一小部分短途航空的创新,这部分创新在无人机表现得最明显。这些领域的专利活动主要由日本和韩国汽车公司主导,似乎与PEM电解的创新产生了协同效应。相比之下,使用氢、氨或甲醇作为燃料的内燃机和涡轮机的创新进展并不明显。

参与钢铁生产,是氢能应用的一大终端。2011-2020年期间,近40%的专利活动集中于少数钢铁生产商和设备供应商。这一领域的创新是由欧洲公司领导,在将最先进的氢技术(如直接还原铁和熔炼还原)集成到新一代生产设备中,似乎处于更先进的地位。

2022-2020年,氢在建筑和发电中的其他最终用途应用的专利水平有所下降。其背后的原因是,除日本以外,其他地区都对氢能参与建筑应用缺乏兴趣,不过对于氢电耦合以及氢储能的兴趣日益增加。

因为氢能技术对于两次工业革命来说都是非常新鲜的工业领域,所以和氢气相关的研发型企业也多是初创企业。在391家从事与氢气相关活动的初创企业中,近70%持有至少一项专利申请。事实上,大多数氢能行业的初创企业都是在实验室开始他们的旅程,通常依靠专利来获得这些投资。

报告认为,如果想要技术创新更有效果,低碳氢成本具有竞争力,除了需要强有力的政策,还需要有技术创新与终端应用的结合。如果没有涉及能源系统每一部分价值链的技术改进,低碳氢成本竞争力很难实现。电解水、储氢罐、低温储存、氢动力飞机……氢能未来发展,取决于将请氢气与其他不同类型硬件的广泛进步结合,并为其创造新的市场。